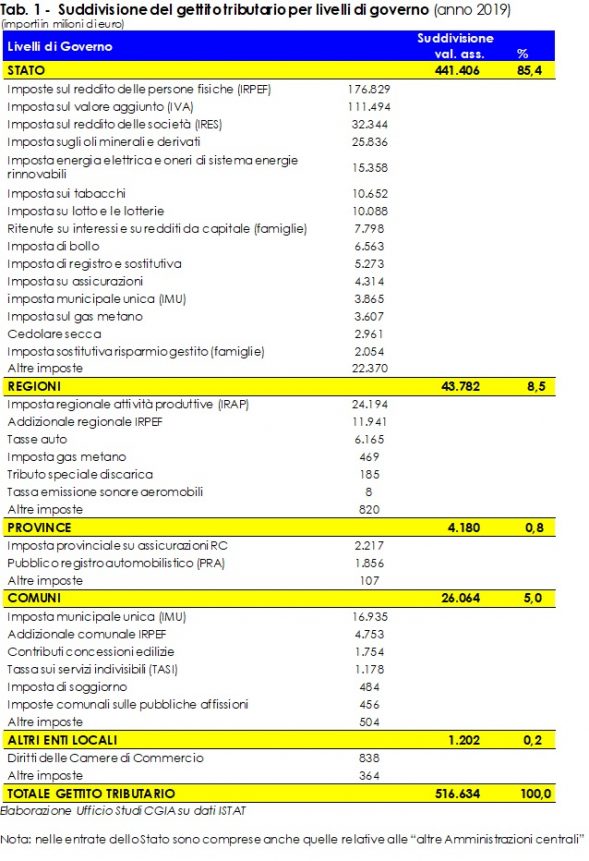

Sebbene oltre la metà della spesa pubblica italiana sia in capo a Regioni ed enti locali, le tasse degli italiani continuano in massima parte a confluire nelle casse dello Stato centrale. Nel 2019, ad esempio, l’85,4 per cento del totale del gettito tributario è stato prelevato dall’erario: praticamente 441,4 miliardi su un totale di 516,6. Per contro, agli enti periferici sono andate le “briciole”: praticamente poco più di 75 miliardi, pari al 14,6 per cento del totale. A segnalarlo è l’Ufficio studi della CGIA.

Uno squilibrio, quello tra entrate e centri di spesa, che dimostra ancora una volta come l’Amministrazione pubblica centrale sia sempre più arroccata su una posizione di difesa del proprio ruolo di intermediazione. Le Amministrazioni locali, che gestiscono una quota di spesa pubblica superiore a quella delle Amministrazioni centrali in virtù del trasferimento di funzioni e competenze avvenuto circa due decenni fa, continuano a dipendere in buona misura dalle coperture finanziarie che arrivano da “Roma”. Tuttavia, i tempi di erogazione da parte dello Stato centrale non sempre sono velocissimi, anzi.

• Subito l’autonomia per abbassare il peso del fisco

A fronte del risultato emerso da questa elaborazione, appare necessario approvare in tempi ragionevolmente brevi la legge sull’autonomia differenziata chiesta a gran voce da molte Regioni. In altre parole vanno trasferite funzioni e competenze agli enti periferici che, a loro volta, devono poter contare su risorse proprie che dovranno essere “recuperate” trattenendo sul territorio buona parte delle tasse versate dai contribuenti. Solo avvicinando i centri di spesa ai cittadini si potrà rispondere meglio alle esigenze di questi ultimi, rendendo gli amministratori locali più responsabili e più virtuosi. Naturalmente le aree del paese più in ritardo dovranno essere aiutate economicamente da quelle che non lo sono: la solidarietà tra territori costituirà il collante di questo cambiamento epocale. Tutto ciò con l’obbiettivo di abbassare il carico fiscale generale e conseguentemente migliorare i conti pubblici, esaltando così il principio del “vedo, pago e voto”. Una riforma, quella dell’autonomia, che ridisegnerà il fisco in senso federale attraverso la riscrittura di 3 passaggi fondamentali: dal centro alla periferia, dalle persone alle cose e dal complesso al semplice.

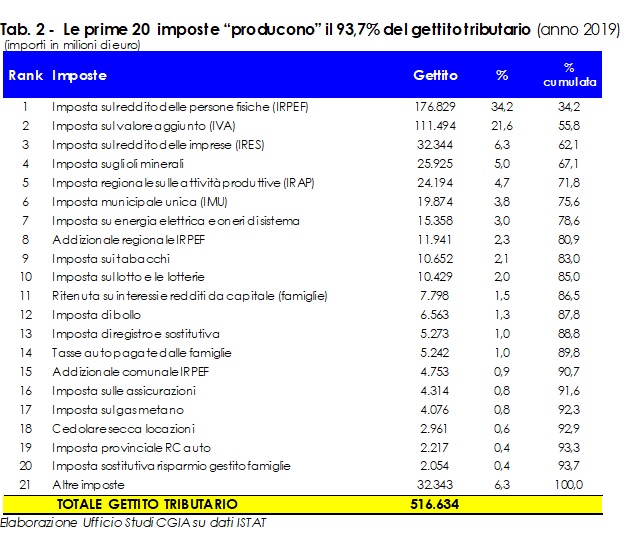

• Le prime 20 imposte generano quasi il 94% del gettito totale: urge semplificare

Nonostante contiamo un numero spropositato di tasse, imposte e tributi, le prime 20 voci (per importo prelevato) incidono sul gettito tributario totale per il 93,7 per cento. Solo le prime 3 – Irpef, Iva e Ires – pesano sui contribuenti italiani per un valore complessivo pari a 320,6 miliardi di euro. Un importo, quest’ultimo, che “copre” il 62 per cento del gettito complessivo. In vista della prossima riforma fiscale, oltre a ridurre il carico in capo a famiglie e imprese, appare sempre più necessario semplificare il quadro generale, tagliando gabelle e balzelli che, per l’erario, spesso costituiscono più un costo che un vantaggio.

• Negli ultimi 20 anni più tasse per 166 miliardi

Negli ultimi 20 anni le entrate tributarie in Italia sono aumentate di 166 miliardi di euro. Se nel 2000 l’erario e gli enti locali avevano incassato 350,5 miliardi di euro, nel 2019 il gettito, a prezzi correnti, è salito a 516,6 miliardi. In termini percentuali, la crescita in questo ventennio è stata del 47,4 per cento, 3,5 punti in più rispetto all’aumento registrato sempre nello stesso arco temporale dal Pil nazionale espresso in termini nominali (+44,2 per cento). L’inflazione, sempre in questo arco temporale, è aumentata del 37 per cento, 10 punti in meno rispetto alla crescita percentuale del gettito. Qualcuno può affermare con cognizione di causa che con 166 miliardi di entrate in più la nostra macchina pubblica ha funzionato meglio e i contribuenti italiani hanno ricevuto più servizi, oppure questo prelievo aggiuntivo li ha impoveriti, contribuendo a non far crescere il Paese? Noi non abbiamo dubbi; propendiamo senza esitazioni per la seconda ipotesi.

• Quarti al mondo per peso delle tasse: le nostre Pmi non lo meritano

Ancorché provvisori, gli ultimi dati statistici dell’OECD, club che racchiude i 37 Paesi più industrializzati al mondo, ci dicono che dopo la Danimarca (46,3 per cento del Pil), la Francia (45,4 per cento), Belgio e Svezia (entrambe al 42,9 per cento), l’Italia è al 4° posto a pari merito con l’Austria (42,4 per cento) per incidenza della pressione fiscale sul Pil. Se ci confrontiamo con i nostri principali competitor commerciali, solo la Francia sta peggio di noi (i transalpini registrano un carico fiscale complessivo superiore al nostro di 3 punti). La Germania, invece, presenta una pressione fiscale inferiore alla nostra di 3,6, la Spagna di 7,8 e il Regno Unito addirittura di 9,4 punti. Al di là dell’Atlantico, infine, gli USA contano quasi 18 lunghezze di peso fiscale inferiore a quello italiano, mentre la media dei Paesi OECD è inferiore alla nostra di 8,6 punti. Ora, se siamo saldamente la settima economia del mondo, questo risultato non lo dobbiamo certo alle performance della nostra Pubblica Amministrazione che mediamente funziona poco e male, nemmeno al ruolo delle grandi imprese che nel nostro Paese si contano sulle dita delle mani, ma alle prestazioni delle nostre Pmi. Anche per questo, assieme ai propri lavoratori, meritano una tassazione più giusta, più equa e più leggera.

• Partite Iva: abolire il sistema saldo/acconto

Oltre a tagliare le tasse attraverso il federalismo fiscale, per il popolo delle partite Iva è necessario eliminare da subito l’attuale sistema degli acconti e dei saldi, consentendo alle aziende di pagare le tasse solo su quanto hanno effettivamente incassato. Un’operazione trasparenza che consentirebbe di passare da un sistema di prelievo sugli incassi presunti a uno sugli incassi effettivi, eliminando non solo il sistema del saldo e acconto, ma pure la formazione di crediti fiscali e la conseguente attesa, da parte delle aziende, dei rimborsi fiscali che spesso arrivano con ritardi ingiustificabili.